Aktienkurse steigen seit dem 9.03.2009

Auch die Bekanntgabe der März US-Jobverluste von 663‘000 am letzten Freitag, dem 3.4.2009, konnte den Anstieg der US-Aktienkurse nicht stoppen. Im Durchschnitt der 60 letzten Jahre erreichte der S&P 500 seinen Boden 9 Monate früher als die Arbeitslosenrate ihr Hoch überschritt.

Oftmals wird argumentiert, dass der S&P 500 im Durchschnitt 4 Monate vor der Konjunkturerholung sein Tief durchschritten hat. Wahrscheinlich würden die Anleger der post Dotcom-Blase dies nicht fraglos anerkennen, trotzdem war dies im Durchschnitt der letzten 60 Jahre so.

Es gab in der letzten Zeit einige weinige Indikatoren, die sich stabilisierten, zusätzlich gab es Meldungen und Aktivitäten, welche die Aktienkurse stiegen liessen, hierzu einige Beispiele:

| Datum | Wer | Was |

| 10.03.2009 | CEO Pandit der Citigroup | Internes Memo, dass die zwei ersten Monate 2009 die erfolgreichsten waren, seit dem 3Q 2007. |

| 12.03.2009 | JP Morgan Chase und Bank of America | Profitable in Januar und Februar |

| 19.03.2009 | US-Notenbank (Fed) | Ankündigung von Ankauf Staatsanleihen im Volumen von 300 Mrd. bzw. 750 Mrd. in hypothekenbesicherte Wertschriften. |

| 23.03.2009 | US-Wirtschafts- und Finanzminister, Timothy Geithner | Details zum Ankauf “toxischer Wertpapiere” |

Es entsteht das Gefühl, dass seit anfangs März die Weltwirtschaft auf Erholungskurs sei. Wahrscheinlich ist diese Anhäufung von eher positiven bzw. positiv bewerteten Ereignissen nicht nur zufällig. Die Obama-Administration will die Verschlechterung der Konsumentenstimmung möglichst vermeiden, sie sehen die Gefahr einer Depression und versuchen daher den Konsum zu stimulieren. Indessen fürchten einige europäische Länder wie Deutschland die Hyperinflation. Wie sind wir doch geprägt von unserer Vergangenheit…

Bisherige Bärenmarktrallys

Vom 10.3.2008 bis 19.05.2008 hatten wir die erste Bärenmarktrally, wobei die Definition was ein Bärenmarkt ist, wohl unterschiedlich ausfallen würden. Der S&P 500 verlor 56.8% seit seinem Hoch vom 9.10.2007 bis zu seinem bisherigen Tief vom 9.03.2009.

Prognosen der Aktienprofis

16.–29.1.2009 (2/2009) stocks „2009 wird ein Jahr für Aktien-Trader“

Matthias P. Wirz: Ich rechne auch mit einem volatilen Börsenjahr. Für eine nachhaltige Erholung müssen erst einmal die vorlaufenden Konjunkturindikatoren wie der amerikanische ISM-Einkaufsmanager nach oben drehen; das könnte Mitte Jahr der Fall sein. Ich rechne somit ab dem zweiten Semester mit einer allmählichen Beruhigung der Börse, sodass der SMI Ende Jahr 6500 bis 7000 Punkte erreichen wird.

Roger M. Kunz, Clariden Leu: Für uns ist 2009 schlechthin das Jahr der Unternehmensanleihen, denn ihre tiefen Kurse implizieren Ausfallraten wie in der grossen Depression der Dreissigerjahre. Nach 2008 lautet unter Motto für 2009: Geduld und Bescheidenheit. Es wird nämlich an der Börse nicht so schnell wieder aufwärtsgehen wie 2003; anders als damals haben heute erst wenige Anleger „kapituliert“ und sich vom Aktienmark abgewandt. Das wäre aber eine Voraussetzung für eine heftige Trendwende nach oben.

13.–26.2.2009 (4/2009) stocks „Aktien fallen um weitere zehn bis 20 Prozent“

Gemäss Robert J. Shiller besteht auf Grund des zehnjährigen Durchschnittsgewinns immer noch ein Rückschlagspotenzial von 10 bis 20%.

Anmerkung: Seine Prognose wurde spätestens am 9.3.2009 bestätigt. Aktuell ist aber seit der letzten Aktienrally ist der Kurs des S&P 500 wieder auf dem Niveau als Herr Shiller sein Interview gab.

15.03.2009: Sonntagszeitung „Zweifel an der Trendwende bleiben“

Manche Analysten prognostizieren zwar bis Jahresende eine deutliche Erholung, doch einige blicken weiterhin mit grosser Skepsis in die kommenden Wochen.

Pictet und Clariden Leu: Die Strategen halten im Jahresverlauf ein weiteres Einknicken der Aktienmärkte und damit sogar ein Abrutschen unter die 4000-Punkte-Marke für möglich.

Pictet: Trotz erwartetem Rückschlag prophezeit Pictet ein Sommerhoch: Bis zum Sommer könne der SMI auf 6000 Punkte steigen, dürfte jedoch bis Ende Jahr wieder auf 5500 Zähler sinken.

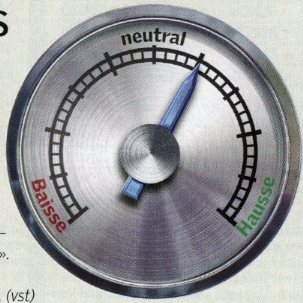

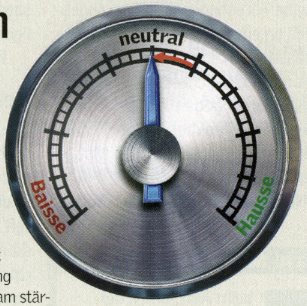

Der unbrauchbare Börsenbarometer des Anlegermagazin stocks

Ich weiss nicht warum, stocks immer noch diesem orientierungslosen Börsenbarometer einen Platz in seinem Magazin einräumt. Wenn er seit Jahresbeginn eine Hausse anzeigt, dann geht es erst richtig runter an der Börse. Wenn er auf neutral steht, was seit dem 13.2.2008 der Fall ist, so geht es runter und oder wir erleben eine Aktienrally.

| 31.12.2008 — 12.02.2009 | 13.02.2009 — 8.04.2009 |

|

|

Mein Ausblick und Portfolio

Ich habe im März einige Long-Positionen aufgestockt und diese in den letzten 10 Tagen wieder abgestossen, zudem habe ich auch einige Positionen verkauft, die ich schon im Februar hatte. Mein Portfolio YTD Rendite ist fast 3%, d.h. es fehlt mir noch etwas mehr wie 1%, um meine Verluste von 2008 vergessen zu machen. Ich habe in den letzen Tagen meine Short-Positionen beträchtlich ausgebaut. Zurzeit glaube ich nicht an einen Bullenmarkt, vielmehr sehe ich die Aktienkurse mit der Bekanntgabe der Quartalsergebnisse und den Ausblick der Unternehmen für die kommenden Quartale sinken. Wenn aber die Marktreaktion auf die ersten US-Unternehmens Ergebnisse nicht negativ ausfällt, werde ich sofort meine Short-Positionen abstossen. Übrigens bin ich zurzeit mehrheitlich Short auf Europa und habe eine Übergewichtung von Long auf USA, Japan und Schweiz. Wobei dies mehr im Zusammenhang mit meinen Fremdwährungen steht und nicht als das Resultat einer durchdachten Strategie betrachtet werden darf. Die Assetklasse Commodities werde ich bei guter Gelegenheit weiter ausbauen, zudem werden bei eventuellen Aktienzukäufen die Schwellenländer übergewichtet. Mein Portfolio hat nur zirka 3.5% mehr Aktien Long- als Short-Positionen, daher muss ich mich in den nächsten Tagen für mehr Long bzw. Short entscheiden. Es würde mir aber schwerfallen meine Short-Positionen mit Verlusten zu verkaufen, bisher kenne ich auf Shortpositionen nur Gewinn…